波段投資的規劃方式

波段投資需要綜合考慮多個因素,並採取從宏觀到微觀的全面規劃。

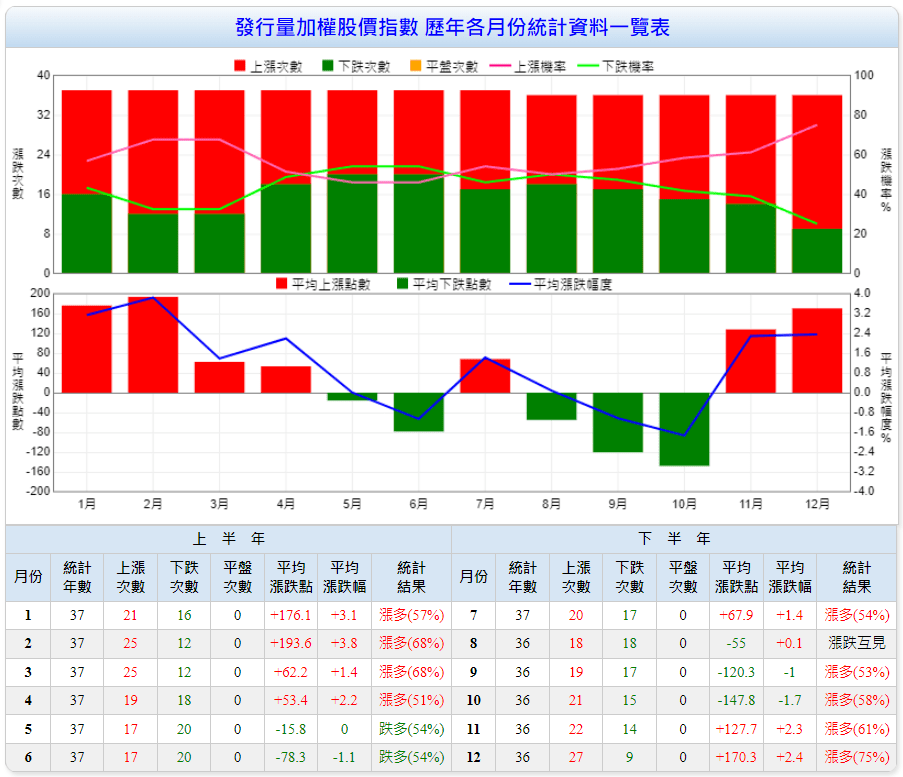

首先,了解當前處於經濟周期的哪個階段是至關重要的。經濟周期的不同階段會對各類資產產生不同的影響,從而影響到波段投資的機會和風險。

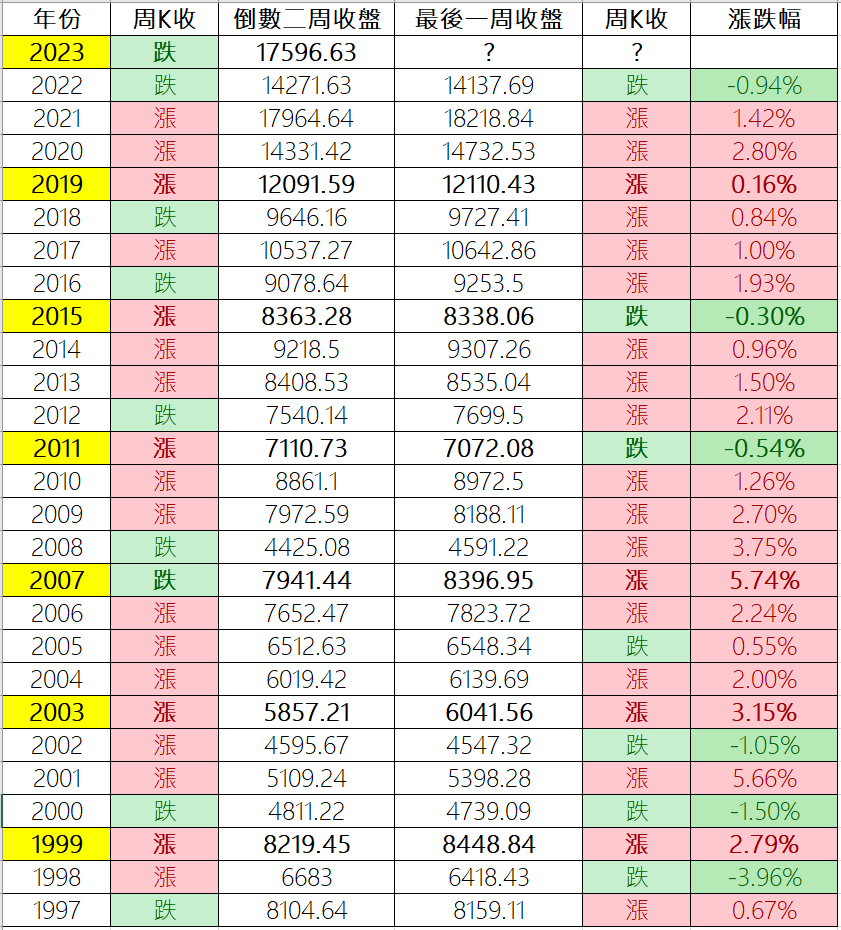

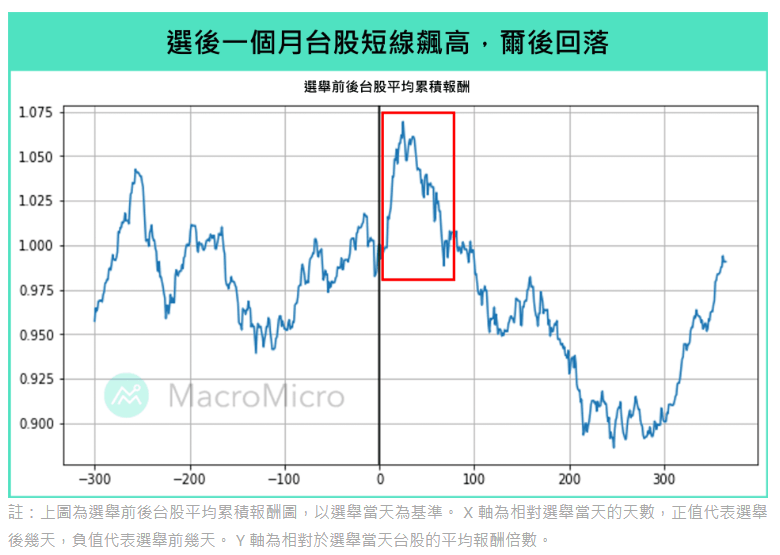

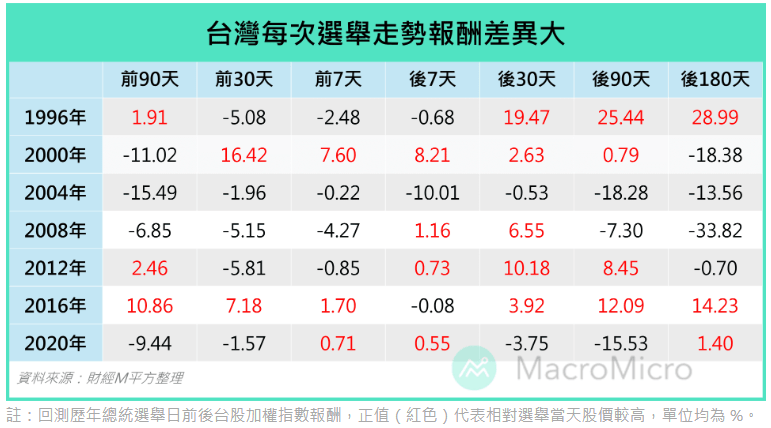

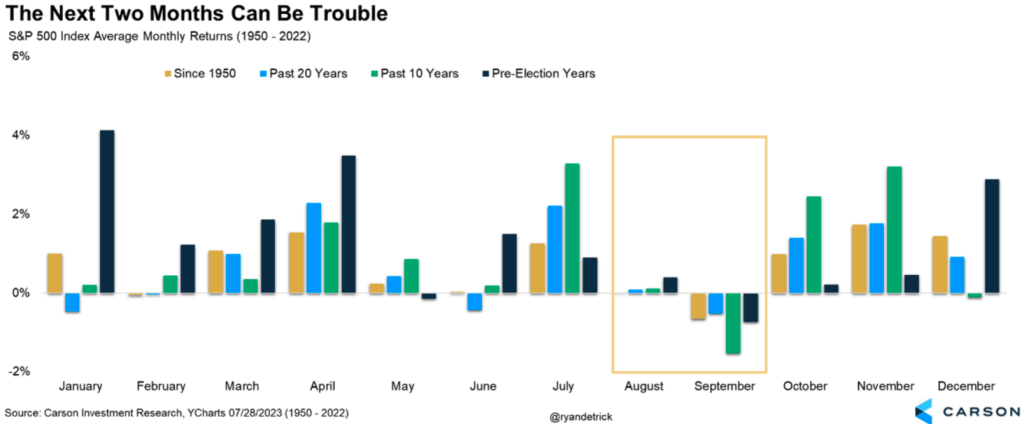

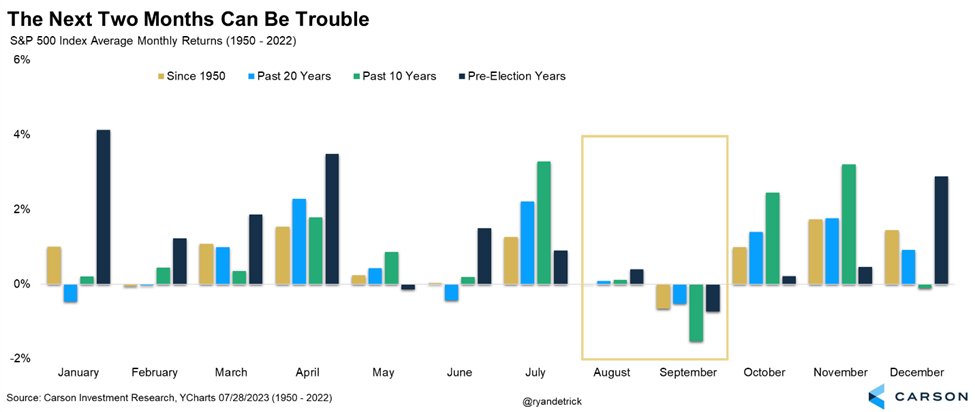

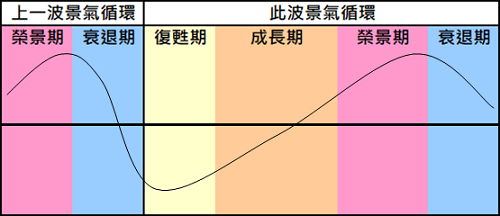

其次,需要通過對整個市場一整年的漲跌概率進行推演和分析。這有助於把握市場的整體走勢和潛在風險,從而更好地規劃投資策略。

最後,在決定具體操作時,需要考慮市場的當前情況,包括位階、資金面、技術面等因素,這取決於個人的投資流派和偏好。

通過這樣的綜合分析和規劃,投資者可以更清晰地了解自己在當前時間段內的勝算,並據此決定是否加大投資部位。

當投資者信心十足時,可以適度加大部位以獲取更高回報;而當市場情況不明朗時,可以減少投資部位以降低風險。

這種部位規模的控制,是股市投資中至關重要的心法之一,能夠幫助投資者更好地管理風險、把握機會,從而取得穩健的投資收益。

當前市場分析與策略調整

根據上述概念,我們從景氣循環的概念來看,目前週期大致處於成長期中期。(景氣循環週期的觀念請詳閱:愛榭克《景氣循環投資》)

成長期中期到後期,景氣通常會穩健擴張,目前也不需要擔心今年會突然出現景氣反轉的訊號。

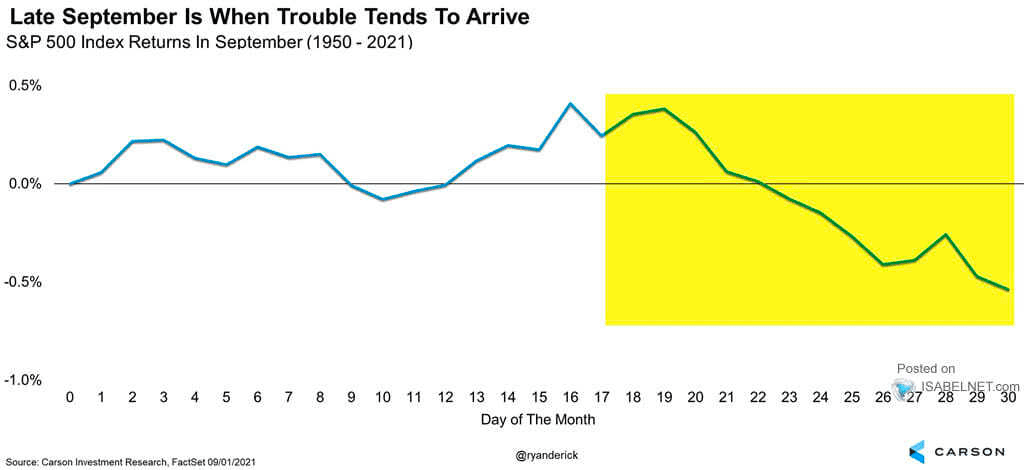

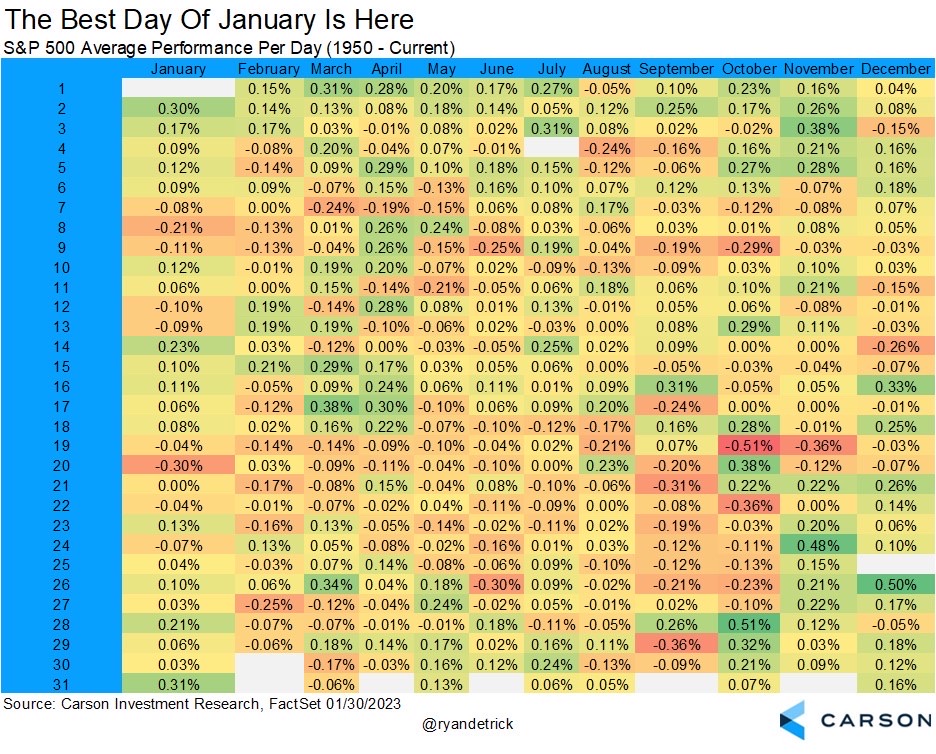

接著從每年的周期性來看,一月到二月中旬的行情通常會相對比較好,而二月下旬開始在統計數據上表現會相對差,直到三月才有可能階段性地回歸平穩或是修正告一段落。

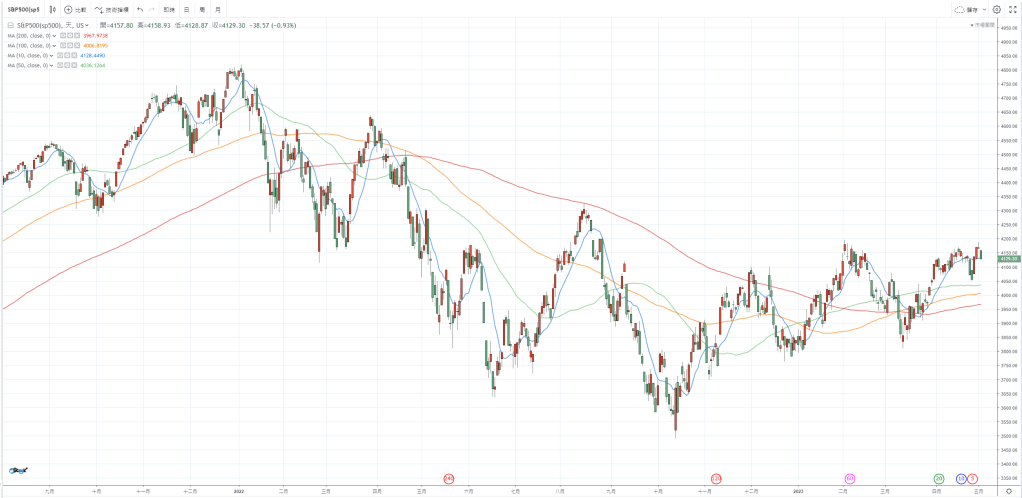

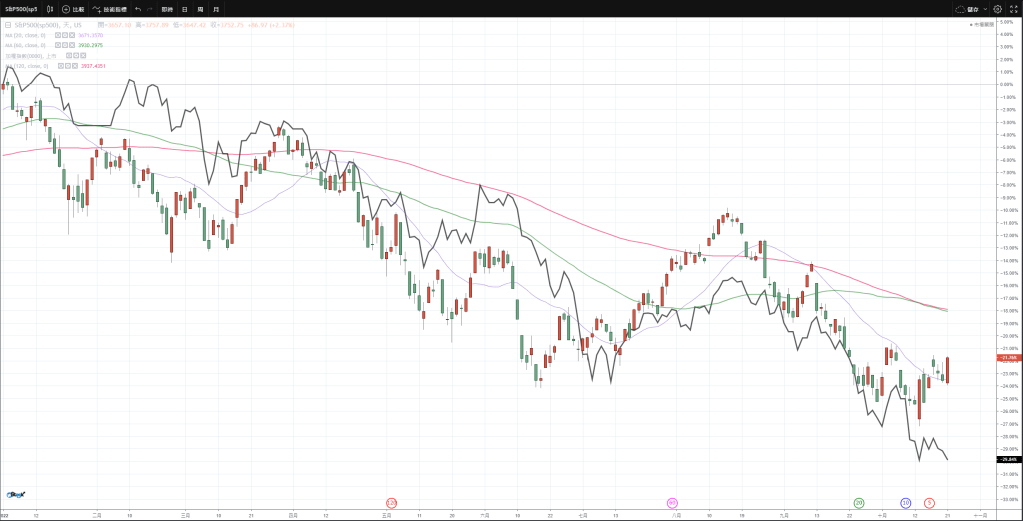

從位階、籌碼面和技術面來看:台美股位階都處於創新高的高點。籌碼面顯示,台股的外資選擇權已經處於過熱區間,美股的恐慌貪婪指數也來到貪婪的區間了,而技術面目前尚未出現敗筆,只是有些漲不動的現象。

綜合上述推演,我目前的策略是在二月中旬前大幅度地逐步降低台美股的槓桿部位,將槓桿比率降低至約一倍或更小。(文章發布時已完成去槓桿)

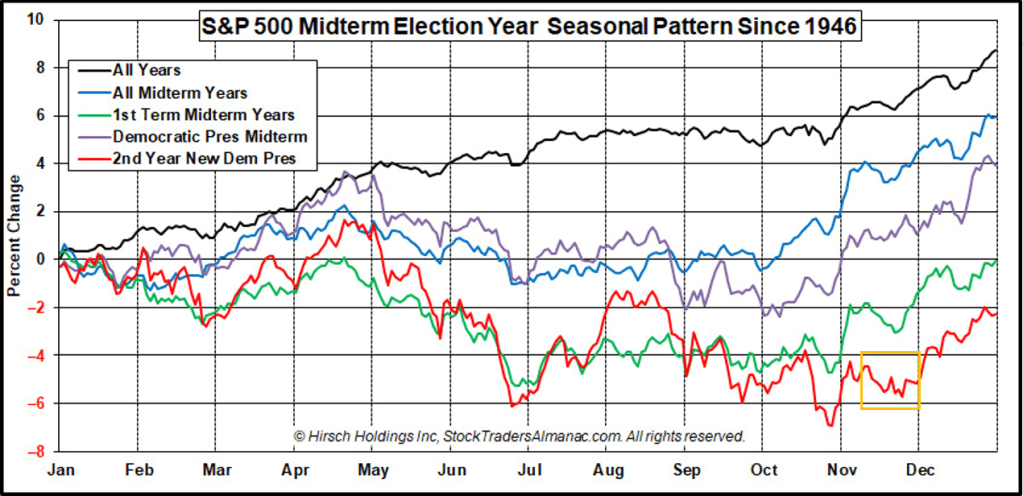

展望Q4行情,精進學習

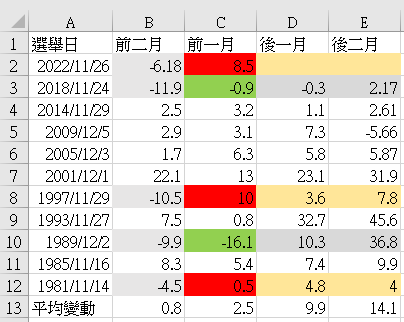

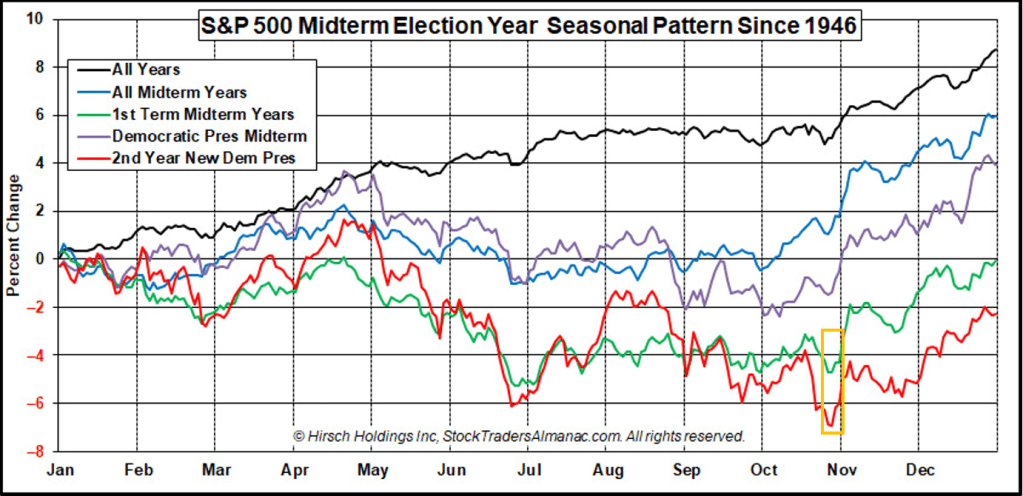

今年我最有把握的還是 Q4 行情,所以我依然會在十月底的時候備妥所有資源來做這段行情。

在中間這幾個月的時間,好好工作、好好研究、好好存錢,精進自己的技術與知識,等待好球來時用力揮棒。

我想今年的行情也是很值得期待的!透過持續的市場觀察和細緻的分析,我們可以更好地把握投資機會,靈活應對市場變化,並根據自身的風險偏好和投資目標進行相應調整。在未來的投資過程中,保持謹慎、審慎地決策,同時不斷學習和積累經驗,將是取得長期投資成功的關鍵。