【休養生息 (好好工作存錢)】

破底~破底~~不停地破底~~~

這篇的用詞會偏向以空方趨勢的說法,因為就技術面來看,股價是持續破底的,就定義來說,許多指數也已經跌超過20%,可以稱作進入技術性熊市。台股在週二收了一根長下引線,週四又再度的破底,作多的投資人這段時間應該是感到生無可戀。我也已經在五月初最大幅度的降低了槓桿。

5月初的美股基本上也沒有持續性的反彈走勢,許多科技股可以說是一場災難。要起穩回升,可能需要一些市場消息,不論是FED升息決策、重要經濟數據、或是企業財報後的走勢觀察。前一陣子是不論開得好快基本上就是往下,如果這個市場慣性有開始變化後,我們可以在考慮重新進場。

就現階段來說,我想大致上可以肯定今年在大暴跌後,其實很難像2020年有V轉的走法。也因此,我們今年在所謂的「底部」如果想要布局,其實會有很多機會可以上車,就以往的市場走法,整理期間可以達到一至兩個季度。也就是說,也許有可能會一路震盪打底到第四季,才有可能逐漸震盪回升。

這中間會有很多不確定因素,其中之一是通膨指數是不是如預期逐漸下降;俄烏戰爭到底有沒有要告一段落;製造業景氣循環是不是真正的落底;FED在每次會議的態度也是令市場關注的資訊。而這一切都會在Q2/Q3這段時間發酵,市場仍然充滿著不確定性。

以上是這段時間在現今的市場狀況,在震盪的市場,我認為可以好好休養生息,做作基本功,尋找好標的,慢慢等待真正可能的落底之時。

(籌碼面、技術面、或是經濟數據的支持都可以作為選股參考依據)

===== 我是分隔線 =====

【下半年粗暴規劃】

以下為Youtuber提出的一些有趣的數據或是歷史,我認為還是有一定的參考價值的。

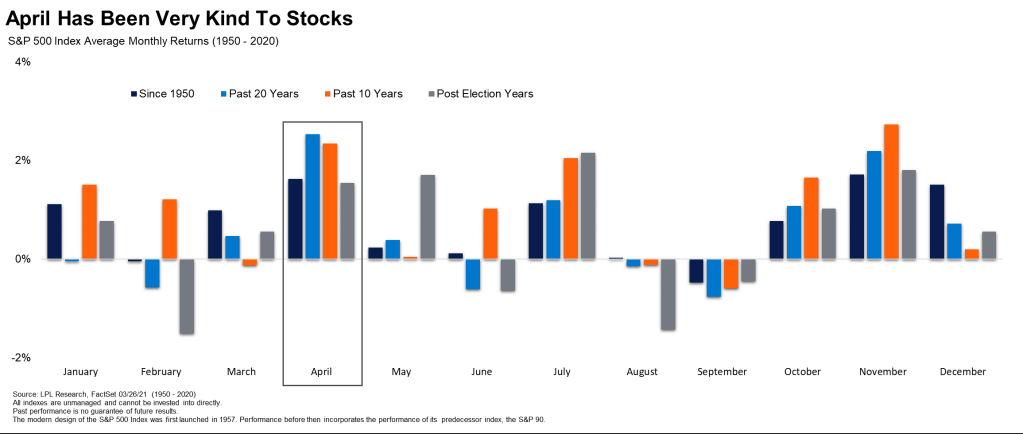

5~7月就以往數據來看,本來就不會是報酬率很好的月份。這是由市場上不確定因素持續存在,跟前一篇有提到過的「歷史每月報酬率」綜合起來判斷的。

6月不排除有持續探底的可能,而接近到7月開始反彈;

8-9月再次測底,10月之後再度迎接Q4行情 (我依然對第四季行情有很大信心)。

可以透過以下影片參照「9月效應」以及「選舉年行情」。

就算今年至今損益仍為負值,我還是對下半年甚至明年的行情抱以樂觀的態度。

雖然不知道Q2會探底到怎麼樣的地步,但至少已將槓桿大幅度的降低。

讓自己沉澱一陣子,審視前陣子的操作有甚麼可以改進的地方。

在這段時間更加謹慎的規劃下半年的策略。

如果今年可以算崩盤的話 (這需要再觀察),下半年第四季+明年選舉年的行情應該會很值得我們期待。