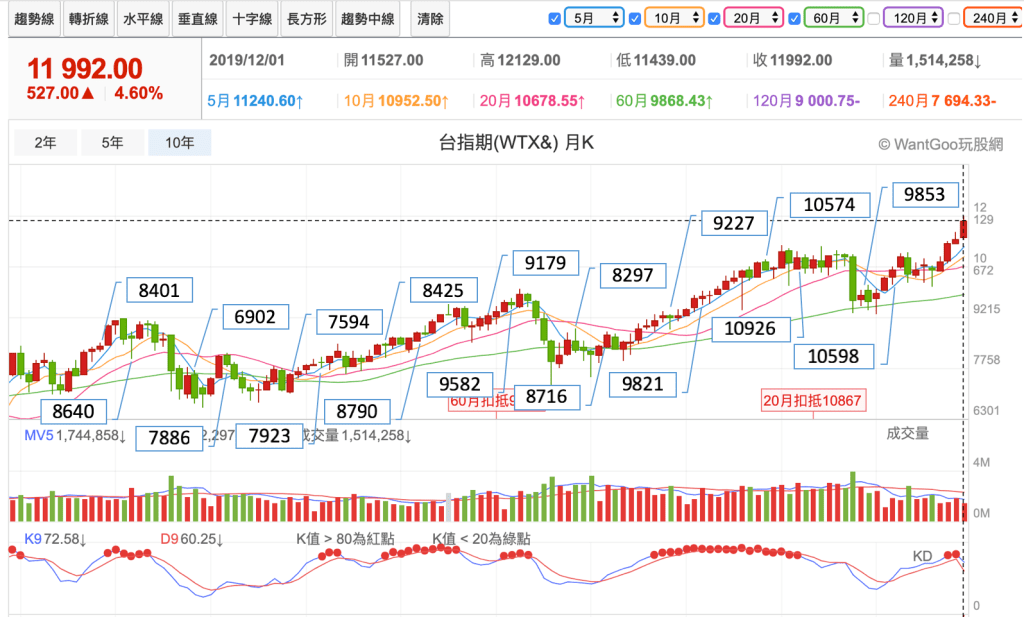

在錢線百分百看到的,自2010~2018的指數變化,看起來獲利滿可觀的,或許在往後的交易會有機會,故先記錄起來,之後在接近12月的時候可以注意一下是否有獲利機會。

以台指期來操作的話,平均漲幅10%,一口期貨可以獲利88萬。

| Year | 11/30 | 3/31 | 點數 | 漲跌幅 |

| 2010 | 8401 | 8640 | 239 | 2.84% |

| 2011 | 6902 | 7886 | 984 | 14.26% |

| 2012 | 7594 | 7923 | 329 | 4.33% |

| 2013 | 8425 | 8790 | 365 | 4.33% |

| 2014 | 9179 | 9582 | 403 | 4.39% |

| 2015 | 8297 | 8716 | 419 | 5.05% |

| 2016 | 9227 | 9821 | 594 | 6.44% |

| 2017 | 10574 | 10926 | 352 | 3.33% |

| 2018 | 9853 | 10578 | 725 | 7.36% |

不過當然是不能夠這麼膚淺且無腦的11月底買,三月初賣掉。這大約三個月的時間,近幾年來平均漲幅約為550點,所以停利點可以大約設定在500點。

有幾種情況會出現:

・若是在前幾個月有經歷大幅度的下跌,則10~12月有月線收黑K都是不錯的買點,停利 可以設定20月MA。

・若是在多頭行情裡,250~300點大概是可以做停利的點位。

當然,這只是簡單的把近年底的行情走勢稍微歸納一下,並不代表整年都是這樣的行情,不過往後可以在第四季開始的時候開始注意有沒有低點可以買進指數型商品,或許會有不錯的獲利機會。

簡單計算以小台指一口保證金22750,要賺一倍需要455點,需要注意的是遠月期貨的流動性會較差,可能只能透過每月轉倉,也必須注意在小崩盤的行情中,短線打底的情況是否完成,如果在斷線不適當的時機進場,有很大可能會被洗出場。

就以往震盪較大的情況下(如2015年)需要準備的保證金為

(8297-7503)*50+17500=57200元

也就是說,最好準備大概60000的保證金來操作一口小台會比較妥當,也比較耐得住震,才能在空頭市場過後的整理期活下來,另一比較穩健的方法是確認月線有收下影線打出第二隻腳再進場。

重新計算比較貼近現實的報酬率,假設以60000元的保證金操作小台,在2015年獲利400點*50=20000元,報酬率約為33%,其實算是不錯,但中間的風險還是大了些。

結論:以節目中的操作方法看似可行,但實際上這表格數據忽略了中間行情的很多震盪,若是觀眾沒有比較深入研究以往行情,只以原始保證金進場,有大機率會血本無歸。

另外考慮到2008年金融風暴,可以依照景氣對策信號是否過熱來判定,是否縮手觀望。

(參考自股魚的看盤模式,不過這方面我還沒深入研究,之後有空再撰文紀錄)